先月、確定申告で配当所得を「総合課税」で申告したわけですが(↓参照)、そのまま放置していると住民税が所得税と同じ課税方式になって結局損してしまう可能性があるということなので、区役所に住民税の申告をしてきました

今後のために忘れないようにメモっておきます。。。

まあ、超簡単でしたけど。。。

配当所得は所得税と住民税で異なる課税方式を選択すると税金が安くなる可能性があるらしい

配当所得の課税方法について、簡単におさらいしておきましょう

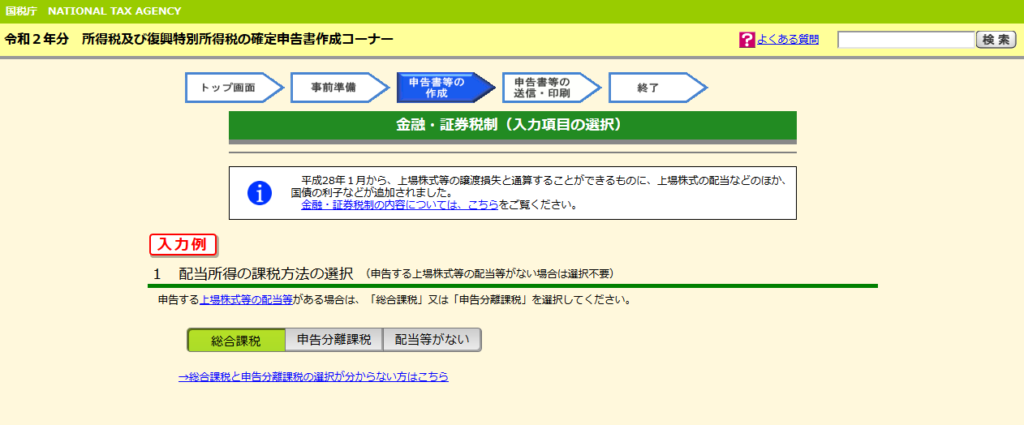

確定申告をするときに、配当所得の課税方法を自分で選択することができます

確定申告作成コーナーを見て分かる通り、配当所得の課税方式には「総合課税」と「申告分離課税」というものがあります

あと、源泉徴収される特定口座なら申告しないという選択肢もありますね(源泉徴収で税金が引かれるので)

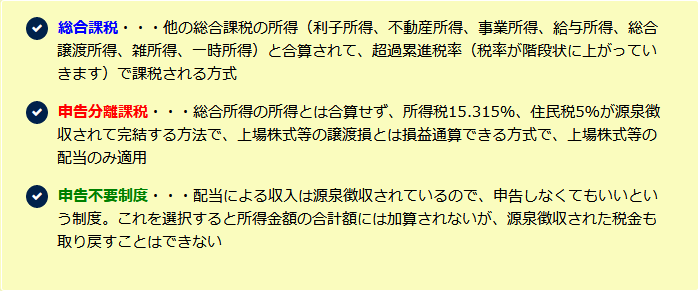

違いは以下の感じらしいです

確定申告の記事でも書きましたが、課税所得が900万円以下の場合は総合課税を選択する方がお得になるという話でした

国税庁によると、配当所得にかかる税金は、、、

(1) 上場株式等の配当等の場合

15.315%(他に地方税5%)の税率により所得税及び復興特別所得税が源泉徴収されます。

(注1) 発行済株式の総数等の3%以上に相当する数又は金額の株式等を有する個人(以下「大口株主等」といいます。)が支払を受ける上場株式等の配当等については、この軽減税率適用の対象となりませんので、次の(2)により源泉徴収されます。

(注2) 平成25年1月1日から令和19年12月31日までの間に支払を受ける配当等については、所得税とともに復興特別所得税が源泉徴収されます。(2) 上場株式等以外の配当等の場合

No.1330 配当金を受け取ったとき(配当所得) :https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1330.htm

20.42%(地方税なし)の税率により所得税及び復興特別所得税が源泉徴収されます。

つまり、確定申告しない場合、もしくは申告分離制度を使用する場合は、上場株式だと15.315+5=20.315%、上場株式以外だと20.42%の税金がかかるわけですね

総合課税にした場合は、他の所得と一緒に超過累進税率で税金が計算されます

現在(平成27年分以降)の超過累進税率は以下の通り

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超 330万円以下 | 10% | 97,500円 |

| 330万円超 695万円以下 | 20% | 427,500円 |

| 695万円超 900万円以下 | 23% | 636,000円 |

| 900万円超 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

この表で計算された所得税+復興特別所得税(所得税の2.1%)+住民税(10%)の税率が20.315%(申告分離課税、申告不要制度の税率)以下であれば、総合課税を選択する方がお得になるわけですね

復興特別所得税とは、東日本大震災からの復興に必要な財源を確保するために2013年1月1日~2037年12月31日までかかってくる税金です

住民税は、課税所得や住んでる場所によらず一律で10%です

ちなみに、総合課税の場合は配当金額に対して税額控除が受けられます(所得税は10%、住民税は2.8%)

ただ、残念ながら、課税所得が1,000万円超の人は控除が半分になるみたいです。。。

かわいそうに。。。

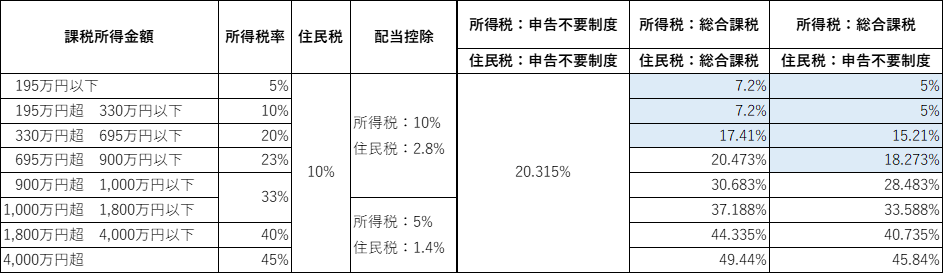

税率23%の課税所得900万円の場合の税率を計算してみましょう

税率は控除を考慮すると、(23%-10%)+(23%-10%)×2.1%+(10%-2.8%)=20.473%です

数字がいろいろ並んでいますが、こんな感じ

- 所得税:23%-10%

- 復興特別所得税:(23%-10%)×2.1%

- 住民税:10%-2.8%

ここで、申告分離課税や申告不要制度の場合は、20.315%の税率です

これだけ見ると、申告分離課税や申告不要制度の方がお得になりそうですね

ただ、所得税と住民税で別々の課税方法を選択することができるんです

次に、所得税は総合課税、住民税は申告不要制度を利用したとしましょう

すると税率は、(23%-10%)+(23%-10%)×2.1%+5%=18.273%です

またもや数字がいろいろ並んでいますが、こんな感じ

- 所得税:23%-10%

- 復興特別所得税:(23%-10%)×2.1%

- 住民税:5%

住民税は申告不要制度を利用したので、源泉徴収で天引きされている5%のみです

このときの税率(18.273%)は、申告分離課税や申告不要制度の20.315%より低い税率なので、確定申告で総合課税を選択した方がお得になるというわけですね(住民税では申告不要制度を利用)

こんな感じで、課税所得が900万円までの人は、所得税で総合課税、住民税で申告不要制度を利用することで税金が若干安くなります

ちなみにこの900万円は収入ではなく課税所得です

つまり、収入から基礎控除、社会保険料控除、配偶者控除、住宅ローン控除などの各種控除を引ききった後の金額なので、収入が900万円を超えていても可能性はありますね

この方法の注意点は、市区町村の役所に住民税で申告不要制度を利用することを申告しないと、所得税と同じ課税方法になってしまうという点です

つまり、確定申告で総合課税を選択した場合、何もしなければ住民税の課税方法も総合課税になるということです

この場合、税率が高くなってしまう可能性があります

例えば、↑で900万円の人の話をしましたが、住民税で申告不要制度を選択しない場合は↓の税率になって、申告分離制度や申告不要制度(20.315%)よりも高くなりましたね

(23%-10%)+(23%-10%)×2.1%+(10%-2.8%)=20.473%

まあ、税率が高くなってしまう可能性がありますと言うか、高くなるパターンは695万円超の人だけで、695万円以下の人は所得税・住民税ともに総合課税でも申告分離課税や申告不要制度の20.315%より税率低くなるみたいです。。。

ただ、695万円以下の人でも、所得税を総合課税、住民税を申告分離制度を選択した方が更にお得になります

他の課税所得だとどうなるのか計算しました

330万円以下の人は確定申告すれば住民税だけになる感じですかね?

ちなみに、税理士でもなんでもないので保証はしません

確実なことを知りたい場合は税理士に聞いてください。。。

とりあえず、課税所得が900万以下の人は所得税で総合課税を、住民税で申告不要制度を選べば税金が低くなるということだけ知っていれば良いと思います、はい

区役所に住民税で申告不要制度を利用することを申告してきた

申告不要制度の申告?何言ってんだコイツ。。。みたいなタイトルになってますが、まあ。。。

申告方法は各自治体によって異なるらしいので、住んでいる市区町村の役所のサイトで確認してください

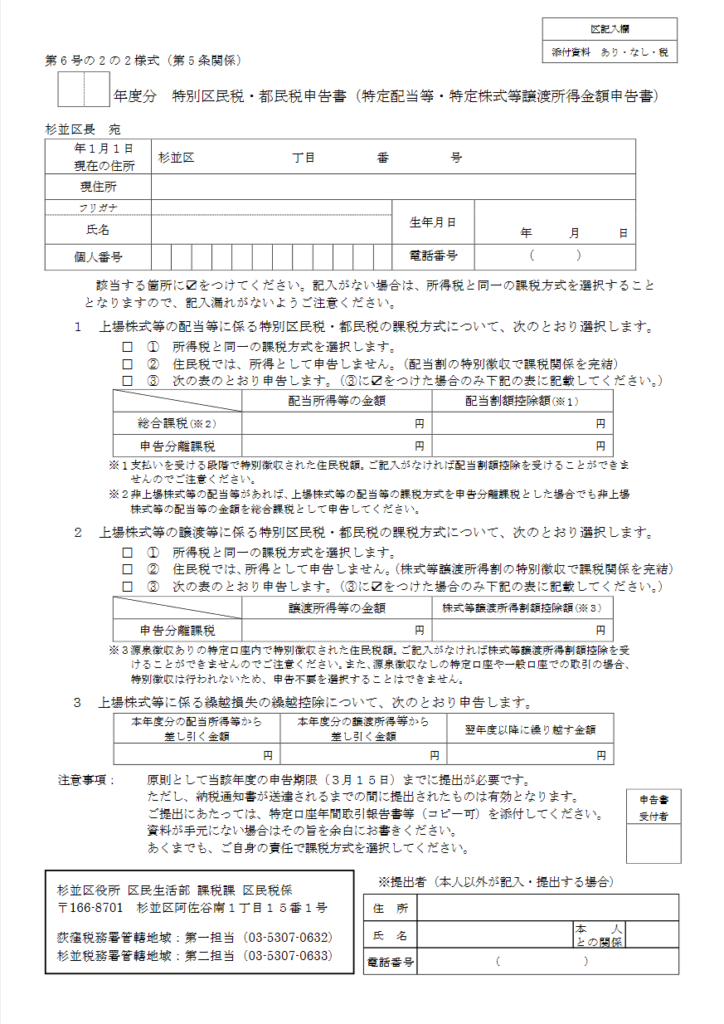

我が杉並区は↓ですね

申請期間は具体的な日付はなく、「住民税の納税通知書の送達前」となっています

杉並区の場合、4月末までにって書いてありますが、早めにやっておきましょう

申告書には3月15日までって書かれていますが、納税通知書を送る前であればセーフみたいです

あと、この申告には「特定口座年間取引報告書」(コピー可)が必要なので忘れずに。。。

杉並区の申告書はこんな感じ

自治体が違うと、申告書も違うみたいです

特に迷うところはないと思いますが、あえて言うなら一番上の年度の枠、これは来年度分の住民税なので、今年(2021年)だと「03年度分」ですね

確定申告は令和02年分なので、ごっちゃにならないように。。。

あとは、1と2で、②にチェックを入れれば住民税を「申告不要」で申告できます

確定申告はインターネットでできましたが、これはできないんですかね?

というわけ?で住民税の申告もしてきました

これで税金周りは終了のはず。。。

おわり